Дивидендный портфель

Дивидендный портфель (составлен в 2021 году, но 80% информации будет полезна еще в течение 5 лет точно) — вам необходимо установить критерии выбора компаний, чтобы не совершать безрассудных, импульсивных и эмоциональных покупок. Далее мы расскажем подробнее о критериях и конкретных компаниях.

Содержание статьи:

- Критерии выбора компаний

- 1. Verizon Communications

- 2. Медицинский центр Pfizer

- 3. The Coca-Cola Company

- 4. Консолидированный Edison ed

- 5. Глобалтранс

- 6. РОСТЕЛЕКОМ

Дивидендный портфель, критерии выбора компаний:

- иметь высокий капитал и относительно обслуживаемый уровень долга;

- генерирует постоянный денежный поток и работает с высокой маржой;

- иметь положительную дивидендную историю и выплачивать фиксированные дивиденды, где общий платеж не должен превышать 80% от дохода компании;

- компании должны иметь перспективы роста;

- акции компании должны иметь бета — ставку, предпочтительно ниже индекса широкого рынка до 0,7.

Высокая маржа и постоянный денежный поток – гарантирует устойчивость компании к кризису.

Фиксированные дивиденды — это сделает портфель дивидендов менее зависимым от колебаний цен на акции и будет поддерживать ставки во время падения рынков.

Перспективы роста – наряду с дивидендами активы в портфеле обеспечили устойчивый рост на уровне широкого рыночного индекса, а не наоборот.

Подробнее о бета-коэффициенте и что это такое

Бета — коэффициент показывает степень зависимости (корреляции) конкретного актива — это может быть акции или портфель в целом – к общей динамике рынка, измеренной индексом (S&P 500 или RTS для России). Бета – коэффициент эталонного индекса всегда равен 1.

Важно учитывать бета – версию при создании портфеля, чтобы держать уровень риска, который берет на себя инвестор, под контролем.

Если бета – стоимость вашего портфеля составляет 2, портфель падает на 2%, если при падении эталонного индекса на 1%, портфель падает на 2%, если рост индекса вырастет на 1% — портфель вырастет на 2%.

В периоды растущего рынка дневные трейдеры и среднесрочные спекулянты добавляют акции с высокой бета – версией в свой портфель, чтобы обогнать рынок. Но мы не спекулянты, и с точки зрения формирования дивидендного портфеля более разумно выбирать менее волатильные акции.

6 компаний, которые можно положить в свой дивидендный портфель

4 американских компаний, торгуемых на СПб и 2 российских компаний

1. Verizon Communications VZ Telecom, див.доходность 4,28%

Американская телекоммуникационная компания, одна из крупнейших в США и мире, предлагает услуги стационарной и мобильной связи, спутниковый широкополосный доступ в интернет и информационные услуги.

Компания обслуживает:

- Более 94 миллионов частных подписчиков;

- Более 25,7 миллиона корпоративных подписчиков;

- и более 13,4 миллиона абонентов на вынос получают доступ к интернету, телефону и телевидению на основе оптоволокна;

Verizon была первой в мире компанией для запуска коммерческой мобильной сети 5G. Операционная структура компании фокусируется на трех областях: потребительском секторе, бизнесе и средствах массовой информации.

Услуги беспроводной связи приносят 70% выручки компании.

Verizon Media Group – это онлайн – медиа и рекламная компания, созданная путем приобретения AOL и Yahoo.

* Капитализация Verizon в размере 244 миллиардов долларов;

* Полная стоимость $ 350 млрд;

* 5-летняя бета — ставка акций Verizon составляет 0,41.

Компания работает с самой высокой прибыльностью в отрасли:

* валовая прибыль более 60%,

* операционная — 22%,

* чистая рентабельность — от 13% до 15% каждый год – в зависимости от размера капитальных затрат и декретных крупных покупок в каждом отчетном году.

Verizon собрал чистый долг в размере 129,5 миллиардов долларов, что соответствует 2,6 форвардных годовых EBITDA. Благодаря низким процентным ставкам и стабильному денежному потоку от 120 миллионов абонентов обслуживание этого долга не только не вызывает трудностей, но и гарантирует, что он будет длиться вечно по низким ставкам.

Verizon направляет около 50-55% годовой прибыли на выплаты дивидендов.

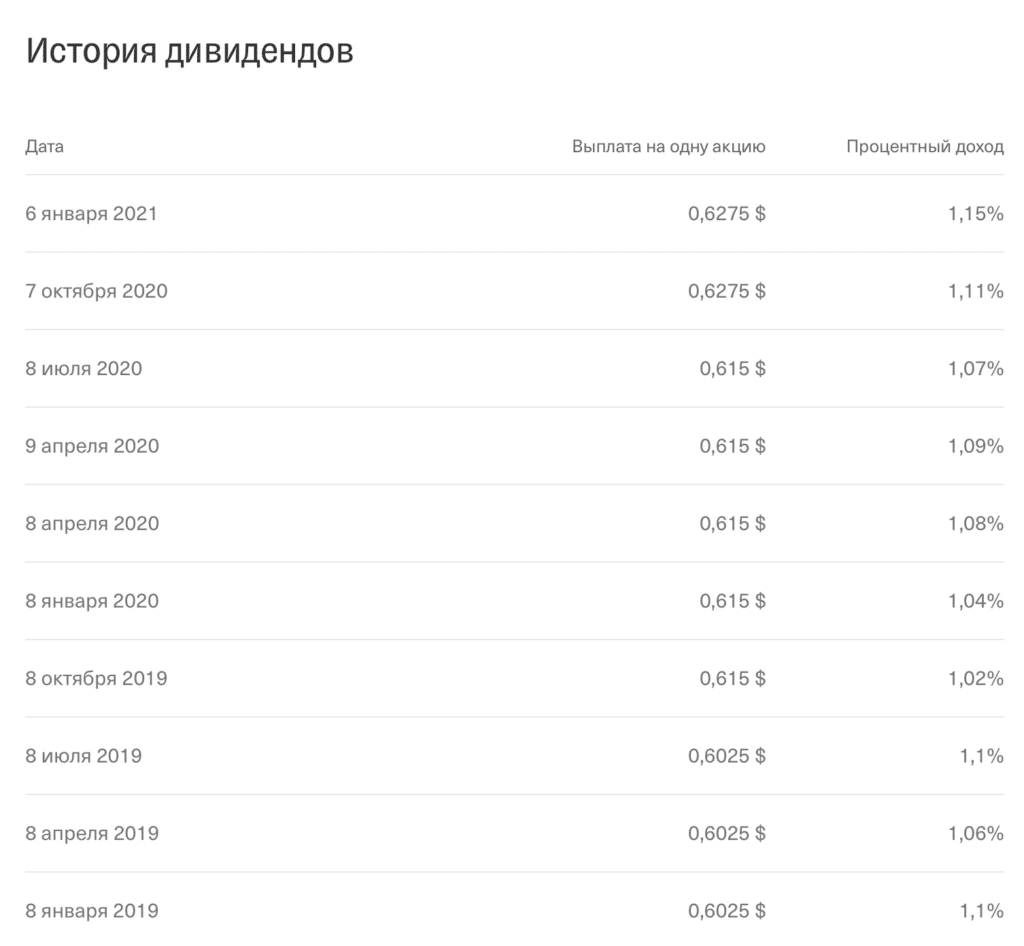

Компания ежегодно увеличивает дивиденды:

* средний темп роста дивидендов составляет 2,4% в год за последние 5 лет,

* история непрерывного роста дивидендов насчитывает 16 лет,

* Форвардная дивидендная доходность составляет 4,28%,

* Дивиденды выплачиваются ежеквартально — закидываем в свой дивидендный портфель

2. Медицинский центр Pfizer pfe, див. на 4,2 % эффективность.

Американская фармацевтическая компания является одной из крупнейших в мире с годовым доходом около $ 50 млрд в год. Компания производит много популярных лекарств в мире для лечения различных инфекций, сердечно – сосудистых и онкологических и других заболеваний.

Международные продажи составляют около 50% от общего числа, остальные поступают из США.

Pfizer сотрудничает со многими компаниями, такими как Bristol-Myers Squibb, Gilead, Moderna, Akcea Therapeutics, Merck. И вместе с Biontech они разработали и поставили вакцину COVID-19 в ЕС и Северной Америке.

К 2021 году Pfizer планирует произвести не менее 1,3 миллиарда доз вакцин. При средней цене продажи вакцины $ 17,5, он может увеличить доход в 2021 году до $70 млрд (+44% к текущему доходу $48,65 млрд).

- Капитализация Pfizer в размере 207 миллиардов долларов,

- Общая стоимость составляет 258 миллиардов долларов.

- 5-летняя Бета – ставка составляет 0,7.

Компания работает с очень высокой прибыльностью:

- валовая рентабельность 80%,

- операционная — 27%,

- и нетто — 18%.

Каждый год Pfizer обращается к исследованиям и разработкам стоимостью около 9 миллиардов долларов, что отражается в нереалистичной гигантской трубе, состоящей из 92 препаратов-кандидатов, находящихся на разных этапах развития и в клинических испытаниях.

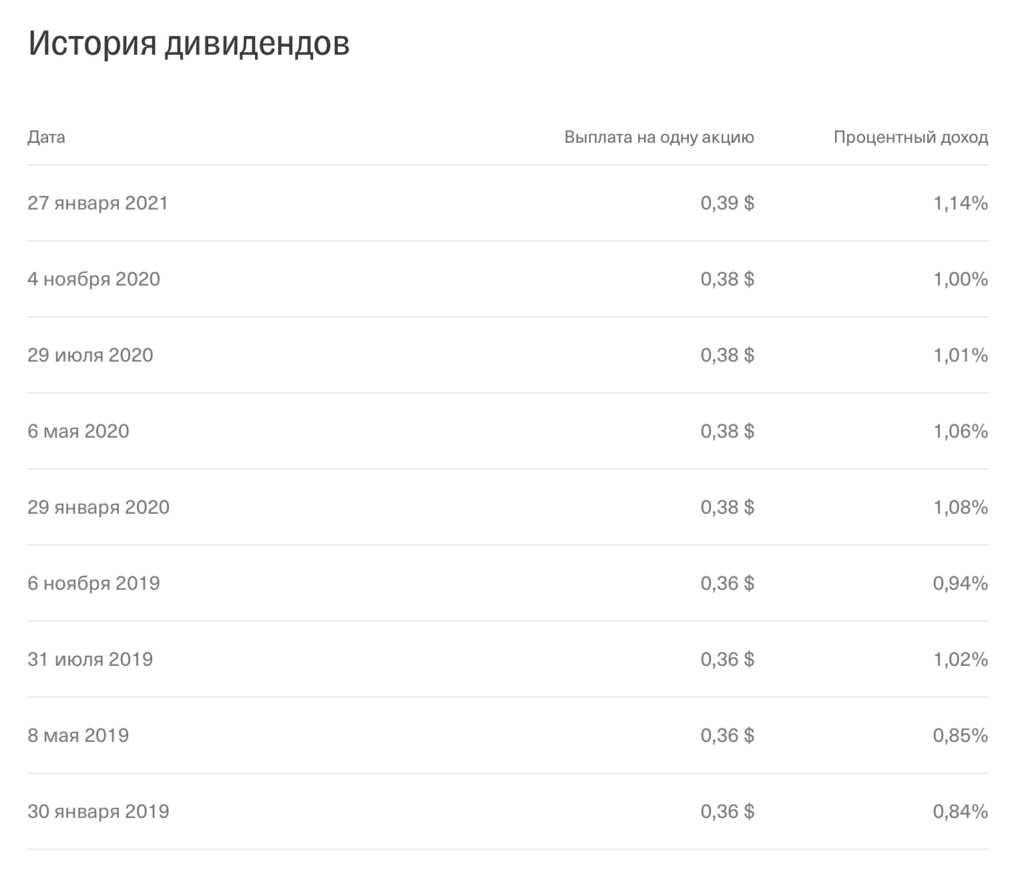

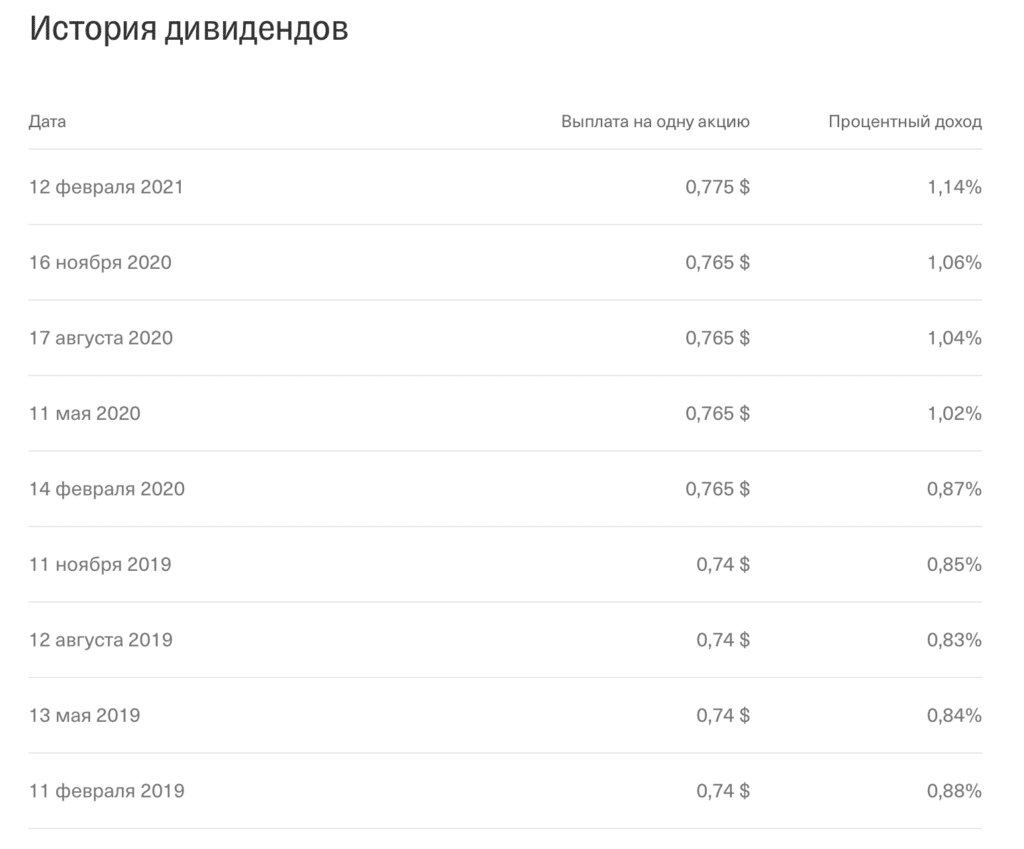

Pfizer направляет 55% дохода на выплату дивидендов. Компания ежегодно увеличивает дивиденды:

- средний темп роста дивидендов составляет 6,3% в год за последние 5 лет,

- история непрерывного роста дивидендов насчитывает 11 лет,

- форвардная дивидендная доходность составляет 4,2%.

- дивиденды выплачиваются ежеквартально.

Pfizer — 160-летний стабильный бизнес, который генерирует стабильный денежный поток для акционеров. Наличность в размере 10,5 миллиарда долларов позволяет компании разрабатывать и реализовывать свои слияния — сохраняем в избранное для добавления в дивидендный портфель.

3. The Coca-Cola Company KO

Американская пищевая компания, крупнейший мировой производитель и поставщик концентратов, сиропов и безалкогольных напитков (Соса-соla, DietCoke, Fanta, Sprite, Schweppes).

Т.к. 50% продаж компании приходится на рестораны, стадионы и другие общественные места, пандемия нанесла урон по продажам Coca-cola. Но, по мере вакцинации ограничения будут сниматься и продажи компании будут восстанавливаться.

- Около 75% прибыли компании генерируется за пределами США — Coca-cola получит дополнительную выгоду за счет девальвации доллара, более чем на 10% за год.

- Компания реструктуризирует свои активы. Она продала бизнес по розливу напитков, чтобы сосредоточиться на продуктах с низким содержанием сахара. И некоторых других (в 2019 году Coca-cola приобрела одну из крупнейших компаний мира — Costa Coffee, что позволило компании закрепиться на рынке кофе и увеличить выручку).

- Капитализация Coca-cola — 216 млр $. Полная стоимость 258 млр $.

- 5-летний В-коэффициент акций – 0,58%.

Компания работает с высокой рентабельностью.

- Валовая рентабельность – 60%.

- Операционная рентабельность – 29%.

- Чистая – 20%.

Акции торгуются с форвардным P/E 25x, который нельзя назвать дешевым предложением, но в настоящее время восстановление прибыли замедляется из-за новых сбоев и ограничений по всему миру.

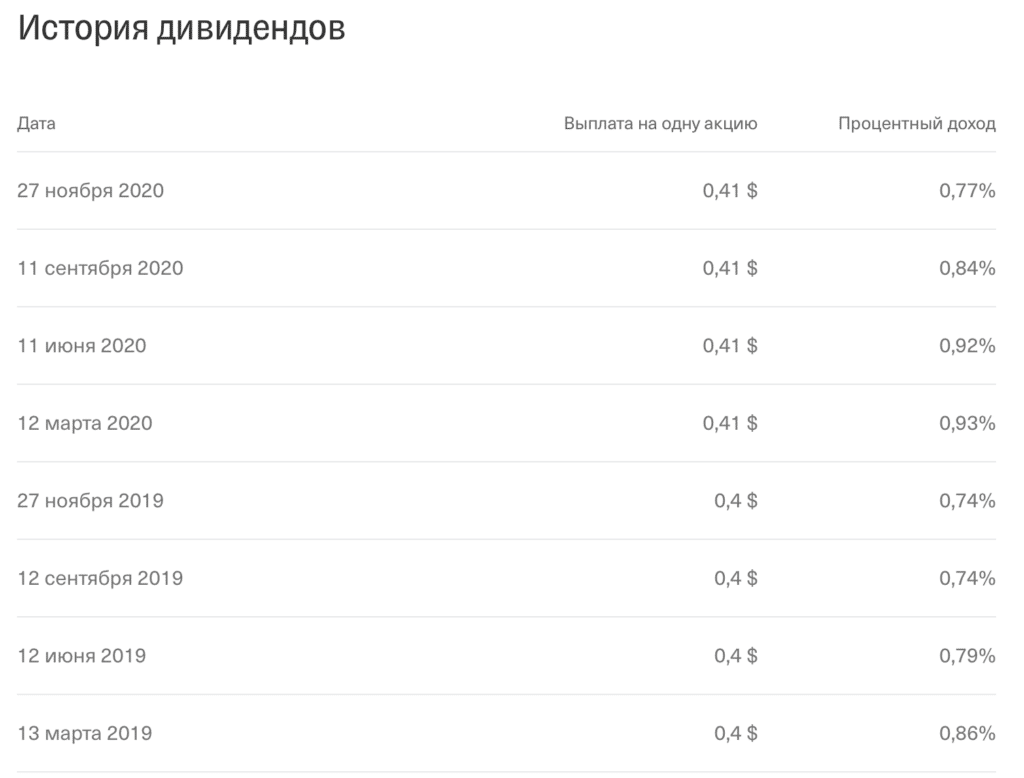

Coca-cola является дивидендным королем — автоматически добавляем в дивидендный портфель.

В течении последних 58 лет Coca-cola последовательно наращивает размер дивидендов. Сейчас у компании дивидендная доходность составляет 3,2%.

Акции Coca-cola – квазиоблигации с заранее известной доходностью.

- Средний темп роста – 4,4% в год.

- Дивиденды выплачиваются ежеквартально.

4. Консолидированный Edison ed, див. доходность 4.38%.

Одна из крупнейших энергетических компаний в США. Поставляет пар, природный газ, электричество потребителям на Юго-Востоке Нью-Йорка, что генерирует 90% доходов. Остальные 10% прибыли поступают от инвестиций в проекты VEE.

Современный сегмент возобновляемых источников энергии компании, работающий в 19 штатах США, является седьмым по величине производителем солнечной энергии в мире и номером 2 в США.

- Капитализация компании составляет 23,9 миллиарда долларов;

- Общая стоимость 46,5 миллиарда долларов;

- 5-летний Бета — коэффициент составляет 0,11.

Компания была основана в 1884 году и входит в список индекса дивидендных аристократов, постоянно увеличивая свои дивиденды в течение 46 лет.

Коммунальные услуги и, в частности, коммунальные услуги, контролируемые тарифами, устойчивы к кризисам. В то же время регуляторы позволяют им повышать тарифы пропорционально росту затрат, что гарантирует устойчивую прибыльность бизнеса.

Консолидированный Эдисон направляет 70% дохода на выплату дивидендов.

- Средний темп роста дивидендов 3,3%,

- Форвардная дивидендная доходность составляет 4,38%, что соответствует самой высокой доходности за последние пять лет.

- Дивиденды выплачиваются ежеквартально.

В настоящее время акции компании торгуются с 16X forward R/E и кажутся привлекательными, поскольку Уолл-Стрит оценивает коммунальные компании не с R/E, а с разницей между прибыльностью компании и доходностью казначейских облигаций США.

Сейчас этот спред выше, чем когда — либо в истории. Почти наверняка это привлечет внимание крупных инвесторов и может привести к росту капитализации компании.

Но даже если оценивать компанию по мультипликаторам на русском языке, то в этом случае акции торгуются со скидкой около 17% от их средней исторической оценки.

С другой стороны, инвесторы должны знать, что это не быстрорастущая компания и подходит для инвесторов, которые ищут гарантированную доходность с низким уровнем риска.

Второй потенциал роста заключается в снижении эксплуатационных расходов и увеличении прибыли компании за счет дальнейшего развития “зеленых” активов компании. Добавляем еще одну акцию в дивидендный портфель.

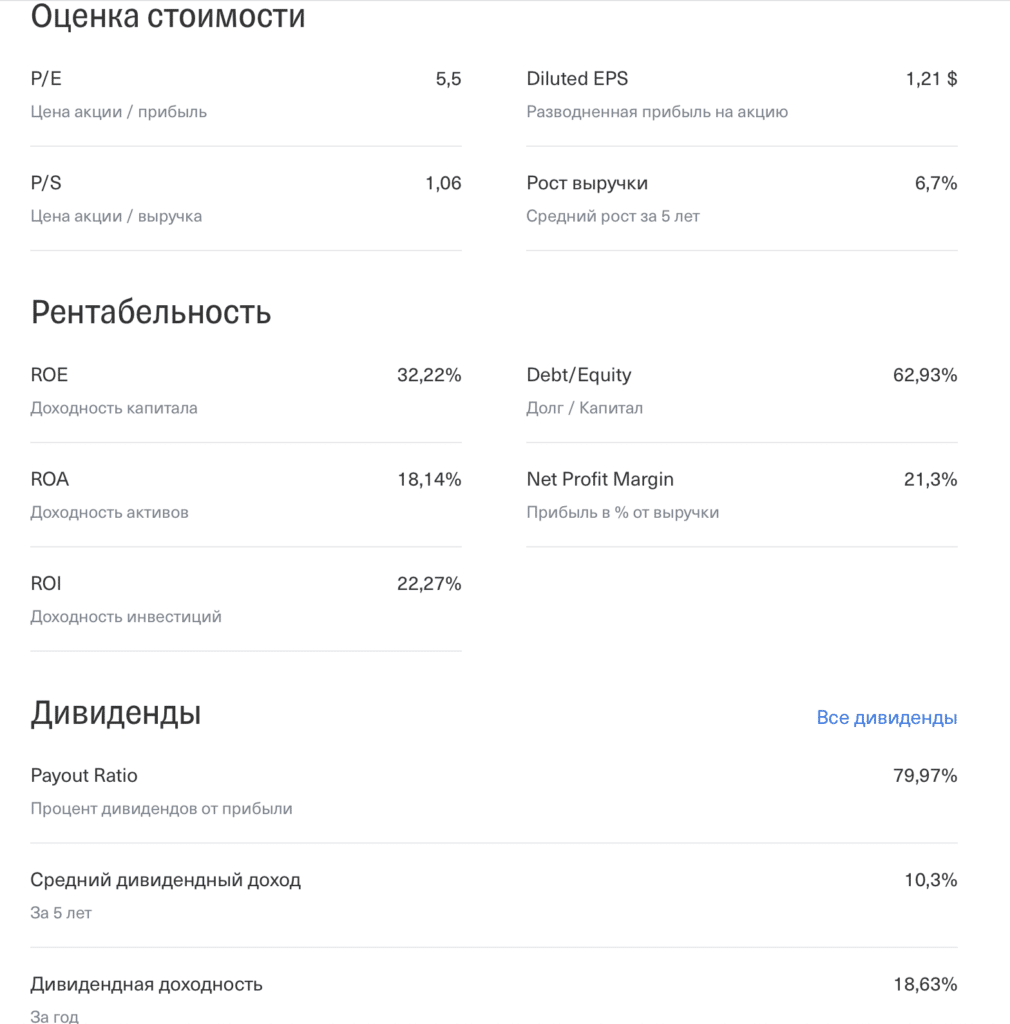

5. Глобалтранс (Globaltrans Investment, тикер: GLTR), логистика, див. доходность.

Глобалтранс является крупнейшим частным железнодорожным оператором в России. Он несет стратегически важные и экспортные товары: нефть, металл, уголь, строительство и другие материалы. Рыночная доля группы в общей погрузке на сети РЖД составляет 8%

«Газпром», «Газпромнефть», ММК, «Северсталь» и др. долгосрочные контракты между клиентами более 500 российских компаний, в том числе, обеспечивают 64% выручки и одну из самых низких декретов в отрасли.

Компания управляет парком из 72 000 вагонов, 94% из которых принадлежит; и 70 основных локомотивов. Основу парка составляют универсальные полу автомобили (63%) и нефтяные танкеры (29%).

Что еще важнее — Глобалтранс активно развивает сегмент высокорентабельных контейнерных перевозок (нефтехимия, высококачественная сталь).

У компании стабильный баланс: чистый долг меньше EBITDA за 1 год, а счета составляют 4,257 млрд рублей наличными деньгами.

Чистая рентабельность бизнеса ошеломляет — 19,3%. Монополия — «Транснефть» (13,7%), МТС (11,4%), «Северсталь» (14,1%) и даже Google (18,99%). Это позволяет компании создавать стабильный FCF и выплачивать высокие дивиденды.

Форвардная див. доходность составляет более 15%, а дивиденды за 2 полугодия 2020 года составляют ~28 рублей. На акцию он будет выплачен в апреле 2021 года.

Кроме того, компания осуществляет программу выкупа 5% от общего объема акций. В настоящее время приобретено менее 1%. Продолжительность программы — до 12.05.2021 года.

Компания появилась на Московской бирже относительно недавно и явно обесценилась инвесторами. Стоимость компании составляет не менее 5 лет прибыли.

Факторы роста: Глобалтранс является одним из основных бенефициаров роста объемов контейнерных перевозок в России и их цен. Доля компании в контейнерных перевозках: около 49% в Прибалтике, 31% на Дальнем Востоке и 17% в черноморских регионах.

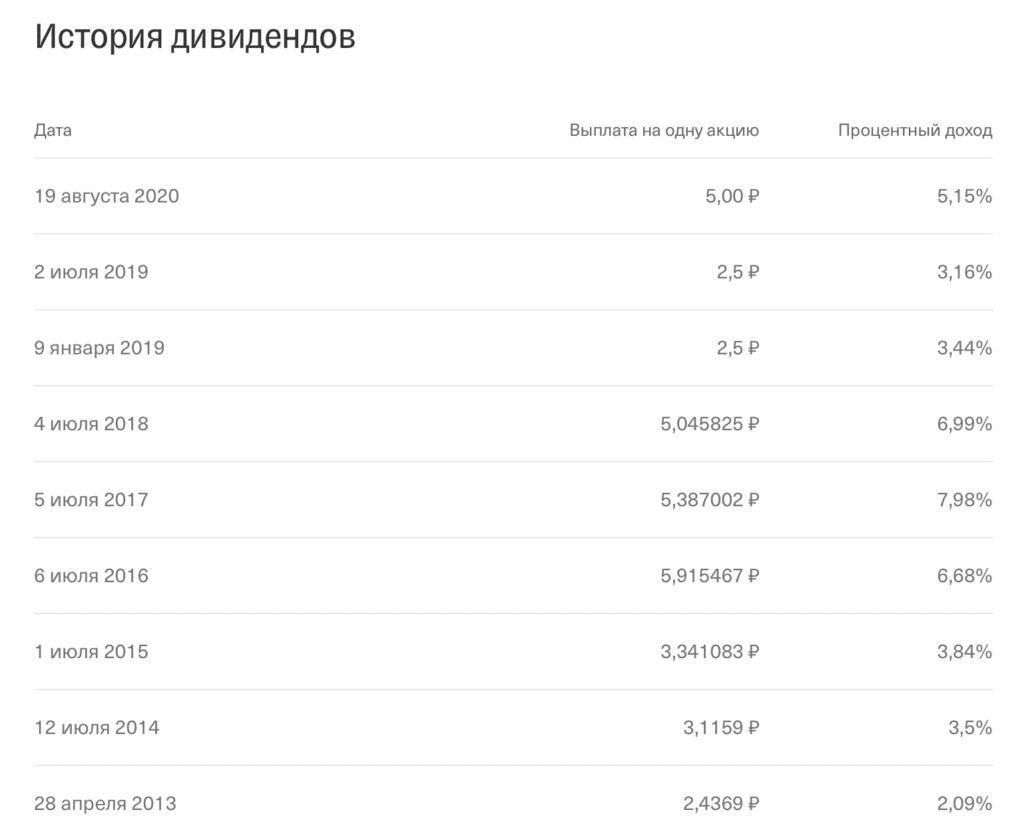

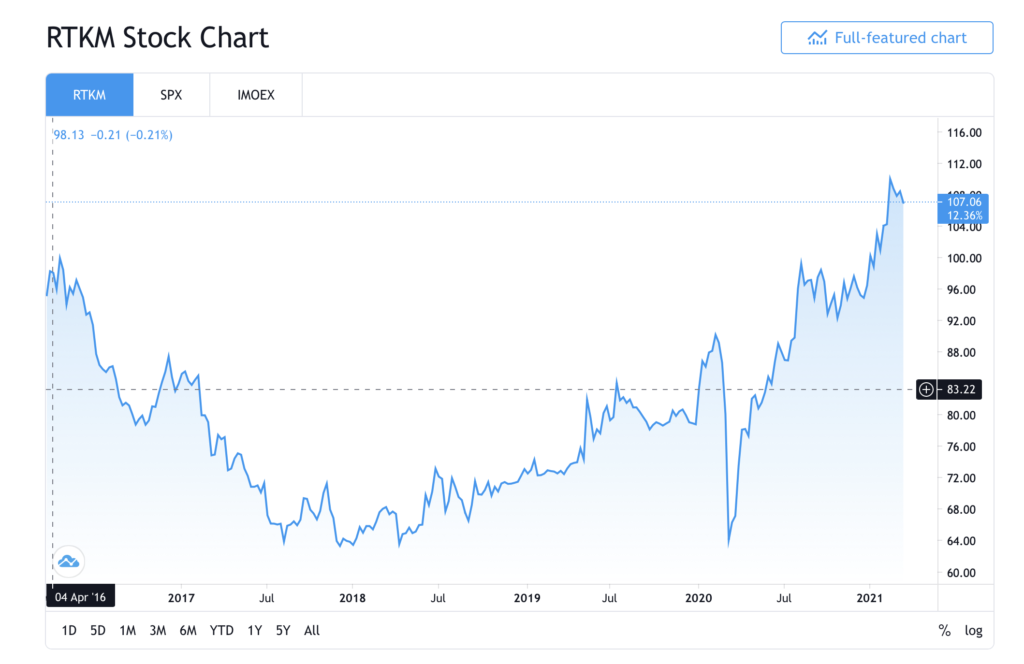

6. РОСТЕЛЕКОМ (тикер: RTKM)

Российская национальная телекоммуникационная компания является одной из крупнейших в стране и в сегменте связи и предоставления цифровых услуг в Европе.

Капитализация компании составляет 274 млрд рублей

* Бета — коэффициент равен 0,5.

Компания предлагает услуги мобильной связи, широкополосного интернета, цифровых и телевизионных услуг. В марте 2020 года «Ростелеком» объединил в своей структуре мобильный оператор Tele2.

Самое интересное — Ростелеком, информационная безопасность, облачное хранилище и вычисления, кибербезопасности и т. д. он активно разрабатывает цифровые проекты в своей области.

Цифровые услуги компании растут с необычайной скоростью на 50-70% каждый год. При тех же темпах роста через 3 года их доля в доходах может вырасти до 50%. При этом «Ростелеком» может стать технологической компанией со всеми вытекающими оценками.

Консолидация в структуре мобильного оператора Tele2 «Ростелеком» оказала положительное влияние на бизнес из-за синергетического эффекта: за 9 месяцев 2020 года выручка выросла примерно на 13%, а операционная прибыль выросла на 23%.

Компания направляет на выплату дивидендов не менее 75% ФКФ (в совокупности на обыкновенные и привилегированные акции) за каждый отчетный год, но не менее 5 рублей на обыкновенную акцию.

За последние 3 года компания выплатила 5 рублей, если дивиденды останутся прежними, то доходность привилегированных акций «Ростелекома» составляет 5,7%. Если платежи, по данным divpolitik, доходность привилегированных акций может составлять 7,3%.

Факторы роста компании включают:

- развертывание 5G

- масштабирование цифрового бизнеса

- развитие центров обработки данных

- масштабирование облачного сервиса хранения данных

- наращивание доли услуг кибербезопасности

Ростелеком оценивается дешевле, чем МТС (13,5% годовых свободных денежных потоков по сравнению с 17% у МТС). При этом Ростелеком имеет значительно большие драйверы роста.

Мы разобрали примеры компаний с хорошими дивидендами без призыва покупать акции только этих компаний и никаких больше. Здесь мы разобрали логику выбора на примере успешным компаний.

Дивидендный портфель, итоги:

Важно обращать внимание не только на высокие дивиденды, но и на другие факторы. Потому что это частая ошибка начинающих – видят высокие дивиденды и покупают компанию с большими проблемами, без драйверов роста, обремененную долгами и т.д.

Чтобы собрать правильный дивидендный портфель — важно смотреть на компании комплексно! Читайте подробнее о правилах в следующей статье